「株特外し」という言葉を聞いたことがあるだろうか。前回#14の持株会社と同様に、富裕層経営者がよく実行する相続対策である。「持株会社化→株特外し」を一連の流れとして実行することが多い。

今回も、日本を始め米国やスイスのプライベートバンクに11年間在籍し、現在は富裕層の資産形成サービスを手掛けている株式会社ウェルス・パートナー代表の世古口俊介氏に話を聞いた。(聞き手:ZUU online編集長 菅野陽平)

>>>【PR】コンシェルジュが生涯伴走! あなたにあった資産アドバイザーを無料紹介

「株特」とは何か

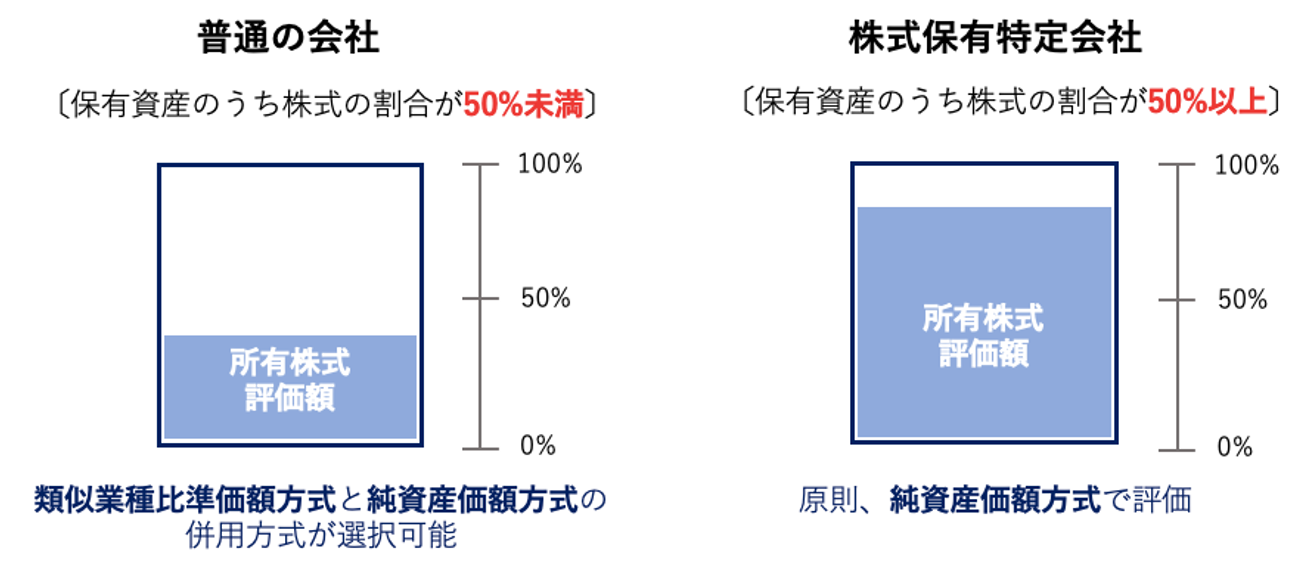

正式には「株式保有特定会社」(以下:株特)と呼ぶ。株特とは、会社の総資産に占める株式割合が50%以上の会社を指す。世古口氏は「株特になると、株特でないときよりも株式の相続税評価が高くなってしまい、相続税をたくさん払わなければならない可能性が高い」と指摘する。

株特になると相続税評価が高くなりやすい理由を説明しよう。未上場会社の株式の相続税評価方法は主に2つある。類似業種比準価額方式(以下:類似)と純資産価額方式(以下:純資産)だ。普通の会社は、この2つを併用した方法で株式の相続税評価を計算する。計算方法などの細かい説明は省くが、「優良企業ほど類似よりも純資産のほうが株式の相続税評価が高くなることが多い」(世古口氏)。

株特になると、相続税の評価方法が類似と純資産を併用できる普通の会社と異なり、純資産だけで評価しなければならないというルールがある。従って相続税評価が高くなりがちだ。株特の状態は、相続税の面では不利になりやすいということである。

株特外しの3つの方法

相続対策のためには、株特ではない状態を作ることが重要だ。これがいわゆる「株特外し」である。一般的な用語ではないが、経営者や富裕層に相続対策を提案するプライベートバンカーや税理士で、この言葉を知らなければモグリと言っても良いだろう。「株特をいかに外すか」が経営者を顧客にするバンカーや税理士の腕の見せどころである。

具体的にどのように株特を外せば良いのだろうか。「主に3つの方法がある」と世古口氏は語る。ひとつずつ解説していこう。

【1】保有株式を売却する

株式保有比率が50%を下回る水準まで株式を売却すれば、株特は外れる。しかし、この方法は実行できないことが多い。なぜなら株特の原因になっている株式が「売却できない株式」であることが多いからだ。例えば上場企業の創業経営者は資産管理会社で自社株式を保有することが多いが、自社の資本政策を無視して、自分の相続対策のためだけに自社株式を売却できる経営者はいないだろう。また前記事の#14でも解説した持株会社は、資産のほとんどが子会社株式となる。従って株特になることが多いが、流動性がない未上場の子会社の株式を売却することは簡単ではない。

【2】銀行借り入れで株式以外の資産を購入する

銀行から借り入れた資金で不動産や債券などに投資し、総資産に占める株式の割合を下げる方法だ。1つめの株式売却が難しい場合は現実的な選択肢になる。特に不動産投資は借り入れしやすいので効果的な対策になる。また上場株式を保有している場合は、金融機関の証券担保ローンで借り入れが可能だろう。

【3】銀行以外の借り入れで株式以外の資産を購入する

経営者や子会社から、株特を外したい会社に資金を貸し付けして、その資金で不動産や債券などに投資する。【2】の銀行が経営者や子会社になるパターンだ。様々な事情によって銀行借り入れができない場合は、この方法が現実的な選択肢になるだろう。

株特になるパターンと外すコツ

「株特になる会社には、主に2つのパターンがある」と世古口氏は指摘する。1つめは上場企業創業者で資産管理会社に上場企業の株式を保有させているパターン。2つめは相続税評価が高い未上場会社の相続対策で持株会社化を行い、持株会社の資産のほとんどが子会社の株式になっているパターン。

1つめのパターンの株特外しはなかなか骨が折れる。「株特を外したと思ったら、株価が上がって1年後には再び株特になっていたということがざらにある」(世古口氏)からだ。逆に株特外しをするためにたくさん不動産投資をしたのに、株価が1/2になってしまったら不動産投資しなくても良かったという可能性もある。

2つめのパターンは、1つめのパターンほど株特外しは難しくない。「未上場株式は、上場株式と比較して株価が読みやすく、上場株式と異なり1年後に株価が2倍になっていることはほぼない」(世古口氏)ためだ。どれくらい借り入れして不動産に投資すれば株特が外れるか、予想しやすい。持株会社化したばかりで持株会社に現預金がなく、不動産投資の頭金が用意できない場合は「経営者や子会社から借り入れする、子会社からの配当で資金を吸い上げるという選択肢の中から、経済合理性が高い方法を選んでいくことになるだろう」(世古口氏)。

自社の株式保有比率を確認

経営者の中でも、株特外しに関係する人はそう多くはないだろう。しかし未上場の優良企業や上場企業創業者であれば、ほぼ確実に関係してくる。実際に株特状態の会社もたくさんある。

株式保有比率が高い会社経営者は、自分の会社が株特になっていないか、一度確認することをお勧めする。「株特を外すことが富裕層経営者を顧客とするプライベートバンカーや税理士の矜持」(世古口氏)なので、喜んで相談に乗ってくれるだろう。

さらに情報を知りたい方へ

キャッシュフローの最大化を図るには、節税はもちろん、さらに効果的な資産運用サービスを知っておく必要がある。

詳しい情報をご希望の方は、株式会社ZUU 富裕層向け金融サービス専用フォームからのお問い合わせをおすすめしたい。

資金調達の方法に始まり、運用から、償却に至るまでのキャッシュフロー全般の情報を、 金融機関65社との接点を持つZUUグループなら「中立的」な立場で紹介可能だ。

ZUUグループでは、これまでに保有資産額10億円〜100億円超の方々に至るまで、 不動産、外国債権、ブリッジローンといった幅広い金融サービスをご提案している。

まずは以下のフォームで回答してみよう(所要時間1分)。